| 重磅:点击链接下载 《企业重组和资本交易税收实务研究总结 万伟华◎编著 解读政策背后的“税收逻辑”》 |

| 重磅:点击链接下载 《企业所得税纳税申报表(2024年度)与填报说明对照汇编 万伟华◎编辑 解读申报表背后的“税收逻辑”》 |

首次取得工资薪金、全日制教育实习生个税预扣预缴政策分解、申报实务

整理:云南百滇税务师事务所

一、对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴个人所得税时,可按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用。首次取得工资、薪金所得的居民个人,是指自纳税年度首月起至新入职时,未取得工资、薪金所得或者未按照累计预扣法预扣预缴过连续性劳务报酬所得个人所得税的居民个人。2020年仅对7月1日以后入职的纳税人生效。

包括年内入职的学生、年内首次取得工资薪金的其他纳税人。

《关于完善调整部分纳税人个人所得税预扣预缴方法的公告 国家税务总局公告2020年第13号》规定上述符合条件的纳税人累计减除费用可从当年1月开始扣除,根据《自然人电子税务局—扣缴端用户操作手册 编写日期:2020年7月16日》描述,专项附加扣除同时也可从扣除有效期起开始累计计算。

1、首先需要了解下“连续性劳务报酬所得”,并对《关于完善调整部分纳税人个人所得税预扣预缴方法的公告 国家税务总局公告2020年第13号》中的“连续性劳务报酬所得”指的什么有个了解。下面罗列了一些涉及“连续性劳务报酬所得”的规定。

1.1 《国家税务总局公告2017年第17号 国家税务总局关于推广实施商业健康保险个人所得税政策有关征管问题的公告》中规定:《通知》所称取得连续性劳务报酬所得,是指个人连续3个月以上(含3个月)为同一单位提供劳务而取得的所得。

《财税[2018]22号 财政部 税务总局关于开展个人税收递延型商业养老保险试点的通知》中规定:取得连续性劳务报酬所得,是指纳税人连续6个月以上(含6个月)为同一单位提供劳务而取得的所得。

需要了解的是,上述两个文件并不是对“连续性劳务报酬所得”的定义,并不是说满足了3个月及以上或6个月及以上的条件即为“连续性劳务报酬所得”,而仅仅是对享受上述两个文件规定的优惠政策的限定条件,即满足规定的时间条件的“连续性劳务报酬所得”才可以享受上述文件的优惠规定,在目前施行的个人所得税综合所得的政策下,此项限制似乎不再有效了。

1.2 《关于办理2019年度个人所得税综合所得汇算清缴事项的公告 国家税务总局公告2019年第44号》的解答:纳税人可以通过取得工资薪金或连续性取得劳务报酬所得(指保险营销员或证券经纪人)的扣缴义务人代为办理2019年度个人所得税综合所得汇算清缴。

我们理解此处依旧不是对“连续性劳务报酬所得”的定义,而只是限定目前“连续性劳务报酬所得”特指保险营销员、证券经纪人。

2、了解下累计预扣法的两种情况

2.1 扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款。

2.2 扣缴义务人向保险营销员、证券经纪人支付佣金收入时,应按照累计预扣法计算预扣税款。

所以,《关于完善调整部分纳税人个人所得税预扣预缴方法的公告 国家税务总局公告2020年第13号》中的按照累计预扣法预扣预缴过连续性劳务报酬所得个人所得税的居民个人,指的是按照累计预扣法预扣预缴个税的保险营销员或证券经纪人。

3、需要注意《关于完善调整部分纳税人个人所得税预扣预缴方法的公告 国家税务总局公告2020年第13号》累计计算的时间均应按税款所属期来考虑和计算。

4、申报操作

当 “任职受雇从业类型”为“雇员”,且“任职受雇从业日期”大于等于2020年7月1日的,可选择“新入职学生”或“其他当年首次就业”。选择后,累计减除费用可从当年1月开始扣除,专项附加扣除可从扣除有效期起开始累计计算。

二、正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照累计预扣法计算并预扣预缴税款。

需要说明的是学生实习取得报酬,属于劳务报酬的,按劳务报酬的个税处理,属于工资薪金的,按工资薪金个税处理。《关于完善调整部分纳税人个人所得税预扣预缴方法的公告 国家税务总局公告2020年第13号》并非限定实习生取得的报酬只能按劳务报酬缴纳个税。

1、累计预扣法计算预扣税款除了工资薪金、保险营销员或证券经纪人两种情况,新增了正在接受全日制学历教育的实习学生的劳务报酬情况,也可以理解为“连续性劳务报酬所得”特指除了保险营销员、证券经纪人外,新增了实习学生劳务报酬的情形。

2、申报操作

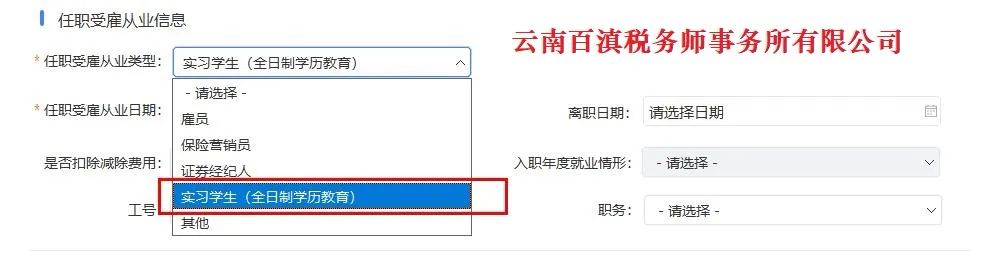

“任职受雇从业类型”为“实习学生(全日制学历教育)”,则所得项目默认为“其他连续劳务报酬”

《自然人电子税务局》-《综合所得申报》

3、对实习生按劳务报酬缴纳个税的,收入有20%的费用减除,代扣缴单位需要按《企业所得税税前扣除凭证管理办法》来考虑所得税扣除凭证:在境内发生的支出项目属于增值税应税项目的,对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

实习生的增值税需要按增值税起征点来考虑增值税纳税义务,未办理税务登记或临时税务登记的纳税人,除其他个人出租不动产等特殊规定外,执行按次500元以下免税的政策。

4、如果实习生取得的所得属于工资薪金,则应按工资薪金预扣缴个税,即按《关于完善调整部分纳税人个人所得税预扣预缴方法的公告 国家税务总局公告2020年第13号》的“对一个纳税年度内首次取得工资、薪金所得的居民个人”来预扣缴个税。

企业所得税扣除根据《国家税务总局公告2012年第15号 国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》的规定来处理:企业因雇用季节工、临时工、实习生、返聘离退休人员所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。

滇公网安备 53010202000370号

滇公网安备 53010202000370号