| 重磅:点击链接下载 《企业重组和资本交易税收实务研究总结 万伟华◎编著 第一次全面修订版 约186万字 解读政策背后的“税收逻辑”》 |

原创 万伟华

陇上税语老师微信公众号转发的一篇文章《中国税务报‖合伙企业多层“嵌套” ,“先还本再分红”被查》争议较大,本文的观点如下。

财税[2008]159号规定,合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。合伙企业生产经营所得和其他所得采取“先分后税”的原则。具体应纳税所得额的计算按照财税〔2000〕91号及财税〔2008〕65号的有关规定执行。

159号(2008年12月)制定应是已经考虑了《合伙企业法》(2007修订)、企业所得税法及实施条例(2008年)、个人所得税法(2007年)及实施条例(2008年)以及国税函[2001]84号等规定。

159号文件的“本意”实在是藏得太深。

合伙企业的合伙人可以是法人和其他组织(包括合伙企业)后,关于合伙企业的基本税收规定就是财税[2008]159号,后续还出台了创投企业的规定也是基于财税[2008]159号、财税[2008]159号、国税函[2001]84号等规定,因此本文认为,基于159号规定,除了单一投资基金核算,法人合伙人和个人合伙人分配的应纳税所得额的计算基础是一样的,不存在差异。

根据91号、个人所得税经营所得申报表、84号等规定,合伙企业的经营所得和其他所得主要是分为合伙企业自身的经营所得和合伙企业以股权方式对外直接投资取得的股息红利所得。

合伙企业划分给合伙人的“应纳税所得额”不是合伙人实际取得的所得或收益,是合伙企业按实体在合伙企业层面确认的“所得”并分配给合伙人的“应纳税所得额”或“税基”。

合伙企业作为其他组织可以作为另一合伙企业的合伙人,159号规定合伙人是法人和其他组织的,缴纳企业所得税,但合伙企业并不因此缴纳企业所得税,仍需将下层合伙企业所分配的所得分配给上层投资人。

根据91号,企业的经营所得年度亏损,允许用本企业下一年度的生产经营所得弥补,投资者兴办两个或两个以上企业的,企业的年度经营亏损不能跨企业弥补。159号的应纳税所得额基于91号制定,因此本文认为,合伙企业经营所得向上分配的“应纳税所得额”不可以弥补上一层合伙企业自身的经营所得亏损,也不并入上一层合伙企业经营所得,应由上一层合伙企业按159号规定的分配比例将分配来的“应纳税所得额”继续向上分配给投资人按“经营所得”纳税,同时合伙企业将自身的经营所得计算后分配给投资人按“经营所得”纳税,底层合伙企业所取得的直接股权投资股息红利分配给上层合伙企业,由上层合伙企业按规定分配给投资人按“股息红利所得”纳税。

因此下层合伙企业的股息红利或经营所得应层层向上按规定比例分配至最终合伙人纳税,不可以与各层合伙企业自身的经营所得合并或弥补亏损。经营所得的“应纳税所得额”计算不考虑企业利润核算、弥补亏损和实际分配。

上传至最终合伙人纳税,不视为最终合伙人直接投资所得,不可以适用直接投资红利免征企业所得税政策和创投企业“投资额抵扣分得的应纳税所得额”政策。

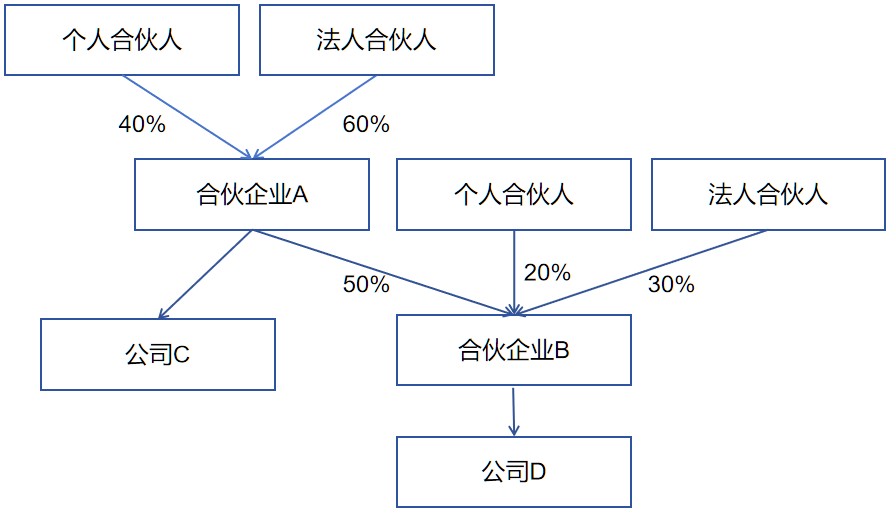

假设,合伙企业B自身经营所得100万,获得公司D股息分配50万。

投资人 | 占比 | 经营所得应纳税所得额(万元) | 股息红利应纳税所得(万元) |

合伙企业A | 50% | 50 | 25 |

个人合伙人 | 20% | 20 | 10 |

法人合伙人 | 30% | 30 | 15 |

合伙企业A自身经营所得-100万,获得公司C股息分配100万。合伙企业A获得合伙企业B分配的经营所得“应纳税所得额”50万,不并入也不能弥补合伙企业A自身的亏损。

投资人 | 占比 | 经营所得应纳税所得额 | 股息红利应纳税所得 |

个人合伙人 | 40% | 合伙企业A分配0元+合伙企业B分配的50万*40% | 公司C股息分配100万*40%+合伙企业B分配的公司D股息红利25万*40% |

法人合伙人 | 60% | 合伙企业A分配0元+合伙企业B分配的50万*60% | 公司C股息分配100万*60%+合伙企业B分配的公司D股息红利25万*60% |

最终法人合伙人获得的各层合伙企业分配的经营所得、股息红利所得合并计入“合伙企业法人合伙人应分得的应纳税所得额”栏次,不计入法人合伙人的收入总额,但在获得实际分配时须计入收入总额。

最终个人合伙人获得的各层合伙企业分配的经营所得合并按“经营所得”申报(须考虑实际填写申报表问题),各层股息红利所得按“股息红利所得”单独申报。

创投企业可以选择按单一投资基金核算或者按创投企业年度所得整体核算两种方式之一,对其个人合伙人来源于创投企业的所得计算个人所得税应纳税额。但法人合伙人仍执行159和91号规定,与个人的应纳税所得额计算有差异。

本文观点与我们之前文章中的看法以及《企业重组和资本交易税收实务研究总结 万伟华◎编著 (约125万字)》中的观点均有差异,将据此修订总结。

滇公网安备 53010202000370号

滇公网安备 53010202000370号